|

Boletín semanal nº 267

PERSPECTIVAS SEMANALES:

De dónde venimos…

Los progresos en el proceso de vacunación, el control de la tercera ola, el levantamiento de las restricciones y las crecientes expectativas de inflación han sido las señas de identidad de la recta final de febrero, un mes en el que los inversores han sacado fuerzas y han redoblado su apetito por el riesgo. Como resultado han abandonado el refugio de la deuda y han virado hacia la Bolsa. El Ibex 35 no ha permanecido ajeno a esta tendencia. De hecho, ha sido uno de los grandes ganadores con un alza del 6%. La Bolsa española firma su mejor mes desde el pasado noviembre cuando las expectativas generadas por las vacunas y el triunfo demócrata llevó al selectivo a vivir un mes histórico (25,18%). Pero si bien los ascensos de este mes son más moderados se tratan de los mayores que registra el Ibex en el segundo mes del año desde 2015, cuando subió un 7,45%.

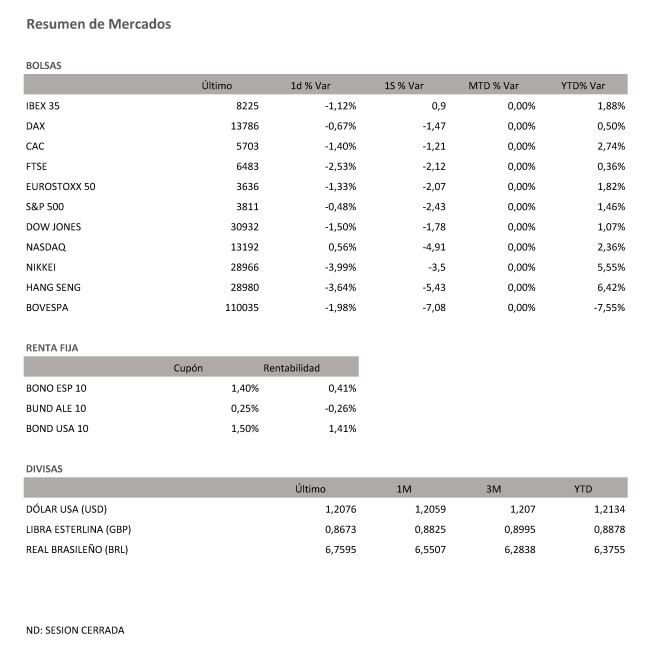

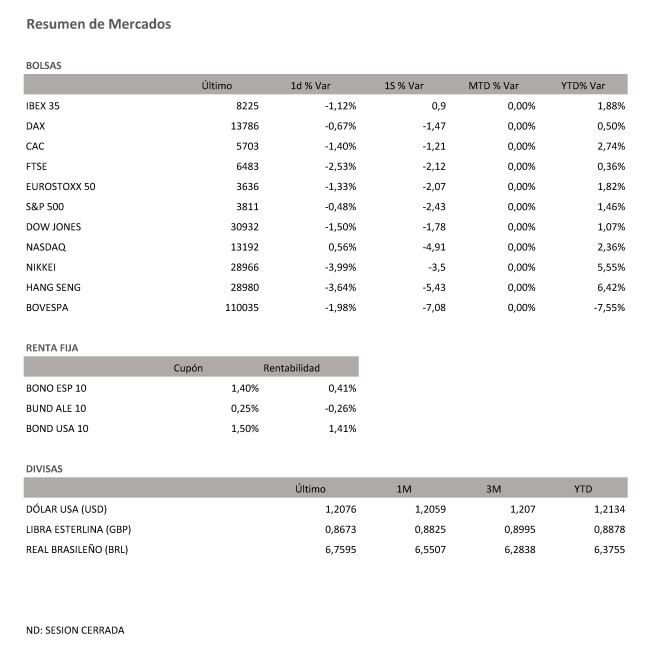

El haber sido el índice más alcista de Europa y firmar su mejor febrero en seis años no fue suficiente para retornar a los niveles previos al estallido de la crisis. Aunque el Ibex ha logrado mantener a salvo los 8.200 puntos y retornar a las ganancias en lo que va de año (1,88%), continúa lejos de los 10.083,60 puntos que marcó el 19 de febrero del año pasado, antes de que el confinamiento y la pandemia se convirtieran en la nueva normalidad, poniendo contra las cuerdas a las economías y terminando con la paciencia de los inversores.

Si bien el Ibex 35 fue la excepción en la semana entre las principales Bolsas europeas y estadounidenses, las ganancias fueron generalizadas en el mes a un lado y otro del Atlántico. Junto a la española, el Mib italiano fue el segundo mejor índice del Viejo Continente. El desembarco de Mario Draghi al frente del Ejecutivo tras la dimisión de Giuseppe Conte sirvió para devolver el apetito y confianza sobre los activos financieros del país a ojos de los inversores. El mercado acostumbrado a una larga tradición de inestabilidad política en Italia agradece la llegada de un tecnócrata del perfil de Draghi. Después de salvar al euro durante la crisis de deuda su principal reto será diseñar el plan de recuperación que reanimará al endeudado país gracias a los fondos europeos. Durante el mes de febrero el Mib italiano ha repuntado un 5,92%, con los bancos como los grandes beneficiados.

No muy lejos de las Bolsas periféricas se sitúan el resto de índices europeos. El Cac francés concluye febrero con un alza del 5,63% mientras el FTSE británico se anota un 1,19% y el Dax alemán, que a mediados de mes llegó a marcar máximos históricos, finaliza con un alza del 2,64%.

Las correcciones vividas por la Bolsa estadounidense en las últimas sesiones no empañan el buen hacer sus principales índices, con alguno de ellos muy próximos a los récords logrados en días previos al cierre de mes. Ni siquiera el Nasdaq, que en las últimas jornadas ha sufrido más que ninguno las ventas por el miedo a una eventual sobrevaloración tecnológica, escapa a las ganancias en el mes (+0,93%).

Las perspectivas de aprobación de un nuevo estímulo fiscal han acelerado las esperanzas de una pronta y súbita recuperación, lo que serviría de catalizador para aún más alzas en las Bolsas, unas subidas esta vez que estarían pilotadas por los valores de cíclicos, hasta ahora más olvidados que los tecnológicos. De momento, son solo hipótesis, pero el comportamiento de índices como el Dow Jones, que en el mes sube un 3%, frente al menos del 1% del Nasdaq puede ser un indicativo de cómo será la tendencia si los demócratas hacen valer su control en las dos cámaras y saca adelante el ambicioso programa fiscal de 1,9 billones de dólares presentado por Joe Biden.

Mientras las ganancias han sido la corriente imperante en la Bolsa, las pérdidas han cobrado fuerza en la deuda. Las expectativas de un aumento de la inflación ante la batería de estímulos fiscales y monetarios desplegados para hacer frente a la crisis y el repunte del precio de las materias primas han puesto freno a la caída de las rentabilidades. Los inversores han empezado a descontar un nuevo escenario macroeconómico en el que la deuda se va alejando poco a poco de los mínimos históricos.

Como viene sucediendo desde el triunfo de la ola azul, ha sido el bono de EE UU el que más ha sufrido la oleada de ventas. Después de que en enero superar la barrera del 1%, en las últimas sesiones ha llegado a superar el 1,5%. El viernes los inversores dieron un respiro a las ventas y la deuda estadounidense a 10 años se situó en el 1,39%.

Los repuntes tuvieron su réplica en Europa. El bund, activo refugio por excelencia no escapó y cierra febrero en el -0,26%, máximos de junio. El repunte de los rendimientos en la deuda alemana es el mayor ascenso en un mes en tres años. El bono español, que en la recta final de febrero ha rozado el 0,5% concluye el mes en máximos de julio (0,42%) y toma distancia de los mínimos registrados en diciembre cuando coincidiendo con el comportamiento en el mercado primario, la deuda registró rentabilidades negativas. Ni siquiera el bono italiano, que el pasado 12 de febrero cayó a mínimos históricos, se blinda se blinda de las caídas y finaliza febrero en el 0,76%, máximos de octubre. Por su parte, la prima de riesgo que con el nombramiento de Draghi cayó de los 100 puntos básicos, termina en los 102.

Los analistas consultados por Reuters consideran que la actual huida de la renta fija tiene similitudes con la acontecida en 2013 cuando surgieron los primeros indicios de que la Reserva Federal podría ralentizar la impresión de dinero.

A dónde vamos…

Semana del 01 de Marzo 2021 – 05 de Marzo de 2021.

En esta semana, los inversores permanecerán a la evolución de los resultados empresariales y a la aprobación de nuevas vacunas.

Lunes 01 de Marzo

Japón publica su dato de PMI.

China presentará su PMI manufacturero Caixin.

Alemania publicará su nuevo dato de IPC.

Estados Unidos divulgará su Gasto en construcción y su índice ISM.

Martes 02 de Marzo

Japón publicará su Tasa de desempleo.

Alemania también publica su Tasa de desempleo.

La zona euro presentará su dato de IPC.

Estados Unidos publica su índice ISM de condiciones de Negocios y su índice Redbook de ventas minoristas.

Miércoles 03 de Marzo

China divulga su dato de PMI.

Japón también presenta su dato de PMI de servicios.

Francia publica su Balance Presupuestario.

La zona euro publica su dato de PMI e IPP.

En Estados Unidos se publicarán sus Peticiones semanales de subsidio por desempleo e inventarios de crudo.

Jueves 04 de Marzo

Japón publicará sus últimos datos de IPC y de inversión extranjera en acciones japonesas y su Compra de bonos extranjeros.

La zona euro publica su Tasa de desempleo.

En Estados Unidos se publicarán sus Peticiones semanales de subsidio por desempleo y sus reservas de gas.

Viernes 05 de Marzo

Reino Unido divulga su índice Halifax de precios de la vivienda.

Francia presenta su balance por cuenta corriente.

Estados Unidos cerrará la semana con sus datos de exportaciones e importaciones.

Fuentes: Investing, EFPA España, Análisis BBVA Banca Privada.

|