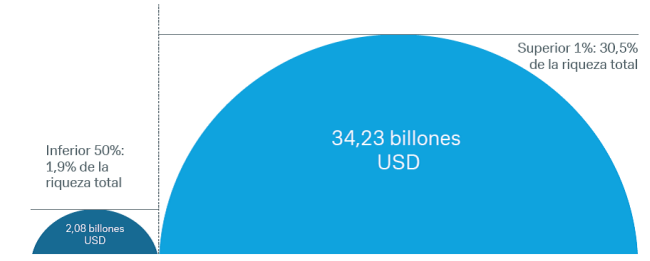

¿Tiene problemas para ver este correo electrónico? Ver en su explorador PERSPECTIVAS DE MERCADOS 2021 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. REFLEXIONES 2020-2021 Nuestra principal esperanza de cara al 2021 es que podamos dejar atrás la pandemia del coronavirus. La distribución de las vacunas podría convertir esta esperanza en una realidad. Sin embargo, el debate respecto a la respuesta política a esta pandemia y a sus consecuencias sociales y económicas se prolongará posiblemente durante algunos años. Comprender el porqué de las grandes crisis lleva su tiempo. Sin ir más lejos, hoy, nueve décadas después, los economistas académicos siguen debatiendo la gestión y consecuencias de la Gran Depresión. Dicho esto, a medida que avanzamos hacia el 2021, no podemos esperar a contar con un análisis completo, sino que necesitamos un primer marco que nos permita empezar a considerar cuáles serán las consecuencias del coronavirus desde un punto de vista económico, social y de inversiones. Para ello, hemos partido de cuatro diferentes perspectivas sobre lo que ha supuesto esta crisis. Así pues, abordaremos este tema desde la perspectiva de: A) Las personas. B) Las empresas. C) La política económica. D) El nuevo orden mundial. Las consecuencias políticas, económicas y de inversión de la pandemia parecen muy distintas cuando se analizan desde cada una de estas cuatro perspectivas. Nuestra prioridad inmediata no es únicamente identificar las consecuencias, sino valorar su grado de reversibilidad de cara al 2021. (Por ejemplo, ¿volverán los trabajadores cualificados a sus oficinas?). Sin embargo, si bien es importante tener una visión a corto plazo de la recuperación, debemos hacer asimismo una lectura de la pandemia y sus consecuencias a más largo plazo, teniendo en mente un horizonte más amplio. Además de generar nuevos problemas, la pandemia también ha acelerado muchas tendencias económicas y de inversión preexistentes. Y en estas tendencias se reafirman las «4Ds» siguientes: divergencia de ingresos, o lo que es lo mismo progreso económico de unas economías frente a otras; la digitalización y sus efectos en la forma de actuar y funcionar de las personas, empresas y gobiernos; la demografía, dado que los cambios preexistentes a largo plazo en la distribución de la población están cambiando las prioridades económicas y políticas; la deuda - tanto pública (a medida que aumenta el déficit fiscal gubernamental) como privada. Considerar el coronavirus en un contexto a largo plazo tiene dos implicaciones importantes en materia de inversión: 1. Si se considera no solo desde el punto de vista de una recuperación a corto plazo, sino también como una respuesta a los cambios estructurales que se están produciendo en las relaciones económicas y de inversión, entonces la respuesta de inversión debe ser no sólo táctica sino también estratégica. En nuestra opinión, el mejor camino a seguir es un proceso de asignación estratégica de activos (SAA) que pueda tanto comprender las cambiantes relaciones entre las clases de activos como reducir la incertidumbre respecto a su desarrollo futuro. 2. En el caso de la inversión SAA, pensamos que debemos invertir en temas clave que desempeñarán un papel cada vez más importante en el desarrollo global. Por las razones comentadas, la sostenibilidad del mundo en el que vivimos - a menudo bajo la forma de una inversión ESG - será un tema cada más recurrente en los años venideros. LAS PERSONAS. Las consecuencias del coronavirus sobre las personas varían enormemente en función de la ubicación geográfica y del grupo de ingresos al que se pertenece. Muchos trabajadores profesionales, administrativos y de gestión en todo el mundo han recurrido a la tecnología digital para trabajar remotamente, a la vez que aquellos trabajadores de sectores asistenciales o más manuales (o aquellos que simplemente carecen de acceso digital) se han visto obligados a seguir acudiendo a sus puestos de trabajo asumiendo los riesgos de infección e inseguridad laboral. En los mercados emergentes las restricciones han sido más cortas, pero los problemas de desigualdad también han de ser destacados. Durante los próximos años, los diferentes grupos de población tendrán también experiencias diferentes. Muchos temas clave seguirán vigentes en la vida de la gente mucho después de que hayamos dejado atrás esta pandemia. Nos centraremos en tres efectos de esta crisis: 1. El creciente papel del Estado. Son varios los factores que explican la creciente presencia que va a tener el Estado en la vida de las personas. La crisis económica ha provocado que el Estado haya tenido que asumir un mayor protagonismo para gestionar el desempleo o mantener los salarios, y es probable que esta situación se prolongue en muchos casos como mínimo hasta mediados de 2021. Sin embargo, es poco probable que esta mayor intervención sea capaz de compensar cambios estructurales en el empleo o en los niveles salariales relativos. Se seguirá debatiendo en la escena política entre los que defienden las virtudes de la responsabilidad individual y los que argumentan la necesidad de redes de seguridad social. La pandemia ha evidenciado la importancia del Estado en la asistencia sanitaria (aunque se trate de una asistencia privada). La preocupación respecto al control de enfermedades y la salud de la población no va a desaparecer. Otro de nuestros temas a largo plazo que sin duda trascenderá más allá del 2021, es el papel de la tecnología en la facilitación de ayudas estatales, como por ejemplo a través de los pagos a ciudadanos mediante monedas digitales del banco central. 2. El crecimiento de las desigualdades. Una de las consecuencias de la crisis del coronavirus será la apertura de un debate particularmente intenso sobre un tema de fondo. La crisis ha potenciado el papel del Estado, pero también ha puesto de manifiesto sus carencias, materializadas en forma de un aumento a largo plazo de la desigualdad, ya que las cifras teóricas sobre la desigualdad de la riqueza y los ingresos (la figura 1 muestra la desigualdad en la riqueza de los hogares de los Estados Unidos) se han traducido durante la pandemia en un aumento brutal de las diferencias sociales en términos de acceso a la sanidad pública, tasas de infección y consecuencias de la enfermedad. Así pues, es posible que veamos una reactivación del debate en torno a cuestiones sociales tales como la renta básica universal, a pesar de que en circunstancias normales las fuertes presiones presupuestarias desaconsejarían a los gobiernos ser demasiado generosos. Es probable que asistamos a subidas de impuestos para las personas más ricas, en parte para ayudar a financiar el significativo aumento de los déficits presupuestarios públicos producido como consecuencia de la pandemia, pero también para hacer frente a esta creciente inquietud por la desigualdad. De nuevo, y como ha sucedido con otros temas relacionados con el coronavirus, se trata de una tendencia ya existente que la pandemia ha puesto aún más de manifiesto. Es probable que estas inquietudes se intensifiquen aún más si la pandemia acaba teniendo como consecuencia un aumento sostenido del desempleo para determinados grupos de renta, o si los gobiernos se ven obligados finalmente a recortar las redes de protección social debido a las limitaciones presupuestarias. Figura 1.

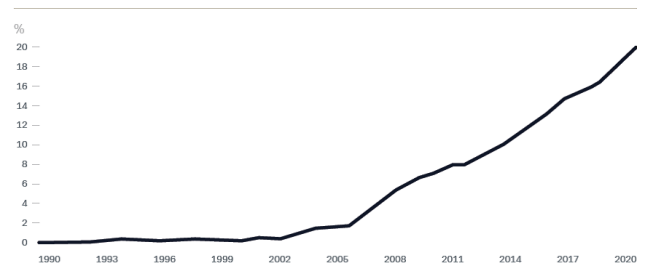

3. El debate de las infraestructuras. El comportamiento de la gente se ha modificado con la crisis. Se ha hablado mucho del progreso hacia la compra online. De hecho, el «adiós a las compras bulliciosas» es una tendencia a largo plazo que se ha visto acelerada por la crisis. Dicho esto, los cambios en nuestro estilo de vida tendrán implicaciones mucho más profundas. Debe debatirse en mucha más profundidad qué tipo de infraestructuras necesitamos para satisfacer estas cambiantes exigencias. Discutimos las tendencias futuras del mercado inmobiliario más abajo, pero hay otros aspectos que deben considerarse también. Así, por ejemplo, no hay más que ver cómo ha cambiado la forma en que la gente se desplaza en las zonas urbanas, con el foco puesto sobre la movilidad inteligente. La tendencia en el sector inmobiliario ya demuestra la complejidad del impacto del coronavirus. Los problemas en el sector inmobiliario minorista están bien documentados. Las presiones pre-existentes desde el punto de vista del negocio de e-commerce se han visto amplificados con el coronavirus y es difícil saber cómo esta tendencia puede darse completamente la vuelta. Para el sector de oficinas, muchas transacciones probablemente se mantendrán paradas por un tiempo: las empresas pueden cambiar la forma en que utilizan el espacio de oficina y la forma en que compran el mismo. Además de la menor demanda total de espacio de oficina en algunos mercados (por ej. aquellos con una alta exposición al sector financiero), podríamos ver un acortamiento de los plazos de leasing y otras innovaciones financieras. El inmueble industrial ha visto algún crecimiento en algunas áreas (centros de almacenaje del negocio e-commerce y sanidad). Para el sector inmobiliario residencial, las perspectivas son mixtas – la capacidad de acceso dependerá de la evolución de la economía y de los niveles de empleo, pero los motores a largo plazo se mantienen (por ej. cambios estructurales en la propiedad de vivienda y el crecimiento de las familias). LAS EMPRESAS. La gente empezará el 2021 con la esperanza de poder volver a su vida anterior, y las empresas esperando que la desescalada de las restricciones del coronavirus lleve a una rápida recuperación de la demanda global. Sin embargo, igual que la gente, las empresas no podrán volver al mundo anterior al coronavirus y deberán iniciar o continuar su proceso de reinvención empresarial. CONSECUENCIA 1: Las ayudas públicas tienen sus riesgos. Las situaciones extremas necesitan medidas extremas, y la concesión de ayudas públicas a empresas del sector privado durante la pandemia no ha sido cuestionada prácticamente por nadie. Este apoyo ha sido implícito (por ejemplo, abaratando el coste de los préstamos, apoyando el mercado laboral), e incluso explícito (por ejemplo, adquiriendo participaciones de capital en empresas). Sin embargo, las ayudas públicas, con independencia de cómo se articulen, presentan riesgos. Uno de ellos es que, en esta época de rápidas transformaciones, las ayudas públicas limitan la capacidad de la economía de reinventarse a sí misma y, en última instancia, de prosperar. Hay que permitir que las empresas prosperen o decaigan mientras, como dijo el economista inglés del siglo XIX Alfred Marshall, el “bosque económico” se regenera. Las ayudas estatales pueden ser un obstáculo para este proceso de renovación, aunque las ayudas temporales sean siempre bienvenidas si el modelo de negocio de una empresa es claramente sostenible. Una vez más, se trata de un problema que se remonta a mucho más allá de la respuesta política al coronavirus, pero que se ha intensificado en los últimos tiempos. Desde el momento en el que la crisis financiera mundial (a partir de 2007) provocó la activación de una política monetaria radical, los tipos de interés extremadamente bajos han permitido a muchas empresas mantenerse a flote. Sin embargo, en muchos casos estos bajos tipos interés pueden haberlas alentado simplemente a endeudarse para ocultar problemas operativos subyacentes (la figura 2 ilustra este aspecto en el caso de los Estados Unidos). Lo preocupante es que la economía sufrirá a causa de un número cada vez mayor de este tipo de empresas que han dejado de ser competitivas, ya que la participación del Estado en el capital de algunas empresas o la firma de acuerdos en materia de contratación laboral podría dificultar aún más la reestructuración económica. Los compromisos regulatorios suscritos a cambio de las ayudas públicas también podrían complicar las cosas. Invertir en empresas sin un modelo operativo viable "postCOVID" no parece una estrategia sensata a largo plazo pues supone una ineficiente asignación de capital desde un punto de vista económico. FIGURA 2. EMPRESAS ESTADOUNIDENSES CONSOLIDADAS CON COSTES DE SERVICIO DE LA DEUDA SUPERIORES A LOS INGRESOS .

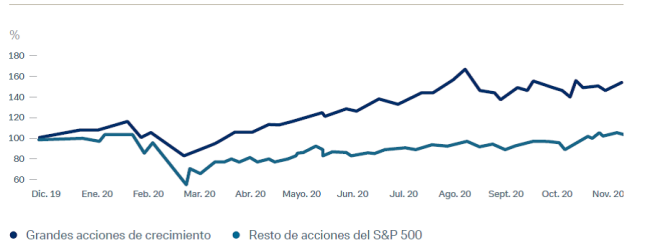

CONSECUENCIA 2: ESG – suma y sigue. Sin embargo, hay un área en la que la intervención de los reguladores podría tener efectos positivos. La pandemia ha puesto de relieve que muchos gobiernos mantienen su compromiso con los temas ambientales, sociales y de gobierno corporativo (ESG), y que el interés de los inversores sigue creciendo. Esto ha servido para disipar los temores iniciales de que un entorno económico más abrupto provocaría el abandono de las políticas ambientales y sociales y de gobierno corporativo, en un momento en que las empresas tratan desesperadamente de reducir costes y sobrevivir. No solo esto no se ha producido, sino que a lo largo del año los activos gestionados con criterios ESG han registrado inversiones constantes y cuantiosas: Morningstar, por ejemplo, ha estimado recientemente que los activos sostenibles de los fondos constituyen el 9,3% del total de sus activos. Nuestra previsión es que el porcentaje de inversiones con criterios ESG seguirá creciendo en todo el mundo. El crecimiento constante del interés en las inversiones con criterios ESG puede atribuirse a cuatro factores. Factor 1. La creciente toma de conciencia de que la inestabilidad del entorno económico y vital podría deberse en parte a errores en la gestión medioambiental que pueden y deben ser subsanados. El creciente interés en los riesgos derivados del cambio climático se ha ampliado hasta poner su atención en la disminución de la diversidad biológica y sus posibles efectos. Factor 2. La dinámica demográfica hace que el interés de los inversores más jóvenes por las inversiones ESG se esté traduciendo en mayores niveles de inversión y en un mayor compromiso político. La cobertura mediática de, por ejemplo, el movimiento contra el cambio climático es un claro ejemplo de compromiso político. No obstante, los jóvenes también se están involucrando económicamente, tanto en sus decisiones de inversión como de consumo. Factor 3. El incremento del marco legislativo y de cumplimiento normativo en materia de ESG, no sólo en Europa sino también en todo el mundo. Con ello no nos estamos refiriendo simplemente a los amplios objetivos de desarrollo sostenible y demás metas establecidas por las Naciones Unidas y otros órganos regionales mundiales. Complementando lo anterior, actualmente existe una reglamentación más específica y granular que exige a las empresas no sólo que cambien sus modelos físicos de funcionamiento (por ejemplo, para reducir la contaminación), sino también sus modelos financieros y sus compromisos para cumplir los criterios de ESG. Factor 4. Cada vez se hace más evidente que la inversión con criterios ESG puede multiplicar a largo plazo los beneficios de la inversión. Una mayor transparencia y consistencia en los datos de ESG y en las clasificaciones de inversión ayudarán a despejar las dudas que quedan al respecto. CONSECUENCIA 3: La tecnología sigue desempeñando un papel importante Las empresas han sufrido los cambios producidos en las necesidades de los consumidores durante el año 2020, y la pandemia ha tenido inicialmente claros ganadores durante la mayor parte del año (tecnología, atención sanitaria, servicios de entrega por Internet) y algunos perdedores. La tecnología ha desempeñado un papel fundamental para que los mercados de valores hayan podido mantenerse durante gran parte del 2020. La figura 3 compara el comportamiento de 10 grandes tecnológicas del S&P 500 (normalmente especializadas en tecnología) y el índice, excluyendo estas acciones. FIGURA 3. DIEZ GRANDES EMPRESAS LIDERARON LA SUBIDA DEL MERCADO DE EEUU EN 2020 .

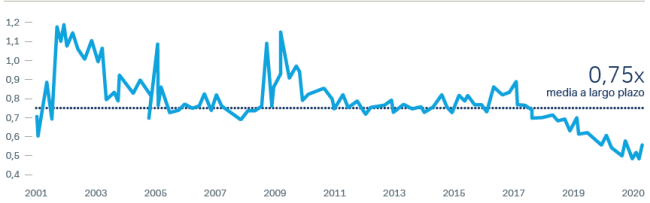

Las noticias sobre el desarrollo de las vacunas a finales de 2020 han provocado importantes movimientos relativos en los precios de la renta variable, ya que los mercados han ponderado las esperanzas de una reapertura y recuperación económica más rápida de lo previsto y estas preferencias pueden volver a cambiar a lo largo de 2021. A medida que se han ido reevaluando las preferencias por sectores, una de las preguntas planteadas ha sido si la tecnología seguirá desempeñando un papel tan dominante en el comportamiento de los mercados de valores. Algunos argumentos en contra de la tecnología (en términos de inversión) descansan en la creencia de que el retorno a unas condiciones laborales más normales reducirá la demanda de servicios tecnológicos, pero esto parece poco probable: las condiciones laborales no se revertirán por completo, y la tecnología está simplemente demasiado implicada en lo que hacemos. Muchos de nuestros temas de inversión clave se orientan a la tecnología e incluyen aspectos tecnológicos específicos como la inteligencia artificial y la ciberseguridad. A nivel de mercado, muchas acciones tecnológicas siguen teniendo la gran ventaja de ofrecer ganancias aparentemente resistentes y balances sólidos. CONSECUENCIA 4: La recuperación de las ganancias es clave. Lo más probable es que la volatilidad de los mercados continúe en 2021 en función de cómo vaya evolucionando el desarrollo de las vacunas (y el daño causado por el coronavirus a la economía). Los cambios en las preferencias de sectores y estilos de renta variable continuarán: las tendencias podrían ser fugaces y el optimismo del mercado podría convertirse en pesimismo. (Así, por ejemplo, en el momento de escribir este artículo no conocemos la duración de la inmunidad a la infección que ofrecerán las diferentes vacunas: si la inmunidad es a corto plazo, o si la aplicación de la vacuna resultase más difícil de lo previsto, los mercados podrían volver al pesimismo). En pocas palabras, sugeriríamos adoptar en este caso un estilo equilibrado: es improbable que las acciones de "crecimiento", con buenos resultados durante gran parte de 2020 y años anteriores, sean desplazadas completamente por acciones “cíclicas" o acciones de "valor" cuando la economía mundial se recupere. La figura 4 ilustra el descuento de precio/beneficios de las acciones de "valor" sobre las de "crecimiento" - téngase en cuenta que este descuento se ha ido ampliando durante los últimos cuatro años, no sólo durante la pandemia. Como se vio a finales de 2020, las esperanzas en torno a la reapertura de la economía pueden beneficiar a las acciones "cíclicas", pero para que las acciones "de valor" tengan un comportamiento claramente superior deberán ofrecer rentabilidades más altas, algo que, como consecuencia de la crisis, no parece muy probable en los próximos años, si bien no se puede descartar un incremento de la inflación. FIGURA 4. LA RELACION P/E DE LAS ACCIONES DE VALOR HAN SEGUIDO CAYENDO CON RESPECTO A LAS ACCIONES DE CRECIMIENTO

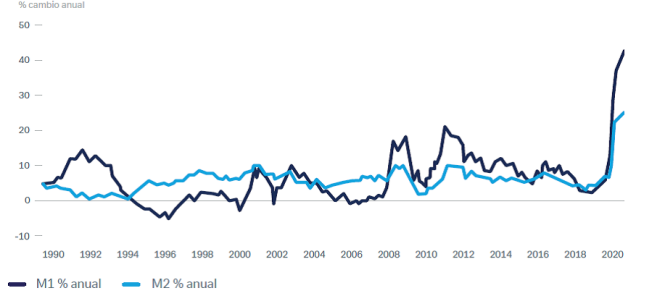

Sin embargo, las esperanzas sobre una recuperación sectorial deberán estar respaldadas en última instancia por una recuperación de las ganancias. Para las economías desarrolladas, este proceso podría ser un camino bastante arduo: en el caso de Europa, es posible que las ganancias no vuelvan a los niveles de 2019 antes de 2023, pero en el ínterin, las pequeñas y medianas empresas europeas podrían ser una buena forma de beneficiarse de la reapertura de las economías. Para muchos mercados emergentes, sobre todo en Asia, un crecimiento económico más fuerte significa que el proceso de recuperación de los beneficios podría ser bastante más rápido, lo que beneficiaría tanto a las empresas como a sus inversores. Esto reforzará los argumentos a favor de las acciones de los mercados emergentes (y también de los bonos corporativos de los mercados emergentes). El crecimiento de las ganancias sigue siendo esencial para que las valoraciones recuperen niveles más normales, y en 2021 los avances en este sentido serán evidentes. LA POLÍTICA ECONÓMICA Así pues, desde el punto de vista tanto de la gente como de las empresas, no hay vuelta atrás al mundo precoronavirus. Los gobiernos son muy conscientes de ello y deben gestionar la mayoría de problemas a medio plazo teniendo en cuenta esta transición y una recuperación a largo plazo. Según lo mencionado, pensamos que las 4D - divergencia, digitalización, demografía y deuda - estarán en el centro de muchos de los temas del mundo postCOVID. Estas 4D adquirirán incluso una mayor relevancia al considerar las tendencias en la « política económica», es decir, al ampliar las consideraciones económicas para tratar también temas sociales, políticos e institucionales. Resultado 1: Todos el año pasado nos preguntábamos si habíamos llegado al fin de la magia monetaria... Nuestra respuesta a la pregunta era "no”, porque nosotros creíamos que pese a que su eficacia se estaba reduciendo, seguía siendo un instrumento esencial, sobre todo si se veía acompañada del apoyo de la política fiscal. Ante la situación extrema provocada por la pandemia del coronavirus en 2020, los responsables de la política monetaria recurrieron más que nunca a la magia de dicha política, no sólo manteniendo bajos los tipos y aumentando los balances de las autoridades monetarias, sino también interviniendo en los mercados financieros con otras medidas (por ejemplo, comprando bonos corporativos). A pesar de que sigue preocupando que las políticas de flexibilización monetaria vayan perdiendo progresivamente eficacia con cada nuevo incremento, todavía no se ha encontrado una alternativa (a pesar del consenso general de que hay que seguir desarrollando medidas complementarias tales como políticas fiscales, reformas estructurales, etc.). Hace un año estaba claro que muchos de los factores que afectaban negativamente a los resultados económicos eran de carácter no monetario y, por lo tanto, su abordaje o corrección quedaba fuera del alcance de la política monetaria: la realidad sigue siendo la misma y hay que seguir tratando de encontrar soluciones alternativas. Como comentaremos en el Resultado 3, la política fiscal se va a convertir en una importante herramienta en 2021. FIGURA 5. EEUU. EL CRECIMIENTO DE LA MASA MONETARIA ALCANZA NIVELES DE RECORD

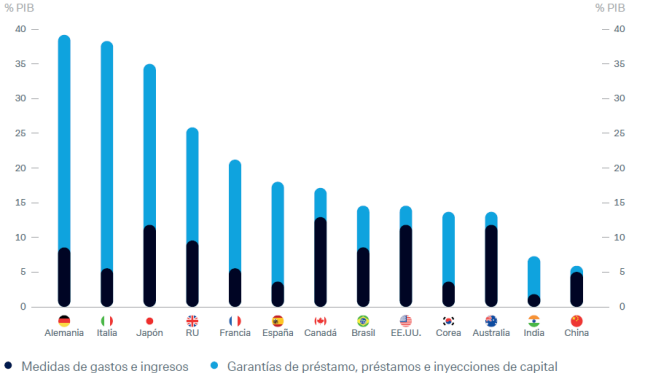

Resultado 2: La inflación y otras posibles amenazas para la política monetaria. Las amenazas más inmediatas para la política monetaria parecen controlables. El consenso político sigue siendo favorable a una política monetaria muy expansiva y la consecuencia será que las rentabilidades serán bajas durante aún más tiempo, lo que mantendrá la búsqueda de rentabilidad. Sin embargo, no deberíamos relajarnos del todo en cuanto a la inflación, máxime cuando es una amenaza latente para la política monetaria. En estos momentos, la inflación no parece ser una amenaza importante a corto plazo si tenemos en cuenta que los inversores siguen siendo prudentes y cuentan con capacidades excedentarias en muchos mercados (debido, en parte, a que sigue existiendo miedo al desempleo). Nuestras previsiones así lo reflejan. Pero, aunque se ha prestado mucha atención al relato de la "japonización" (es decir, bajo crecimiento y baja inflación), no es así como deben desarrollarse necesariamente los acontecimientos. Siguen preocupando, por ejemplo, los elevados agregados monetarios y no puede descartarse que suban las rentabilidades. Los cambios en el modelo de funcionamiento de las empresas de servicios (dadas las dificultades existentes a la hora de generar ingresos en un entorno en el que se sigue manteniendo la distancia social) pueden aumentar también la presión alcista sobre los precios. Asimismo, siguen existiendo otras amenazas a largo plazo para la política monetaria. La política monetaria es esencialmente un instrumento directo y poco sutil y no puede resolver fácilmente los problemas de las divergencias dentro de las economías o entre ellas (de hecho, una política monetaria expansiva puede agravar la desigualdad social al inflar el valor de ciertos activos). La política monetaria también se encontrará frente a problemas estructurales en las economías, causados quizá por la demografía (que puede tender a aumentar el ahorro, independientemente de las políticas expansivas) o por el rápido aumento de los niveles de deuda (véase el Resultado 4). El debate sobre estas cuestiones se irá intensificando cuanto más tiempo se mantengan las medidas no convencionales. La "D" de “digitalización” podría constituir tanto una amenaza como una oportunidad para la política monetaria. Las pruebas que se siguen realizando (por ejemplo, mediante los planes regionales actualmente en marcha en China) y el lanzamiento de las monedas digitales de los bancos centrales (CBDC) en todo el mundo, ofrecen la perspectiva de una política monetaria y fiscal mucho más selectiva, por ejemplo, mediante transferencias limitadas en el tiempo y dirigidas al gasto. Esta selectividad, sobre todo si tiene un componente temporal, puede eventualmente ofrecer una escapatoria a la llamada "trampa de la liquidez", cuando los tipos de interés bajos o negativos reducen la eficacia de la política monetaria al eliminar el elemento que desincentiva el mantenimiento de liquidez. Sin embargo, el hecho de que se mantengan las dudas sobre cómo van a funcionar las CBDC también constituye necesariamente un riesgo para el conjunto de la política monetaria, y las consecuencias políticas de la selectividad de las medidas monetarias podrían terminar por erosionar la independencia de los bancos centrales, como algunos desearían. Resultado 3: La política fiscal, bajo presión. La política fiscal es manifiestamente “política”, y ha llegado hasta donde no lo había hecho la política monetaria en la mayoría de las economías de los mercados desarrollados desde los años 1990. Esta politización de la política fiscal tiene varias implicaciones. En primer lugar, la política fiscal puede estar sujeta a las fluctuaciones del sentimiento general: es posible que la aceptación general de un estímulo fiscal masivo en 2020 adoptado alegando razones de necesidad no se mantenga para siempre, aunque por lo general es mucho más difícil cerrar el grifo de la política fiscal que abrirlo. En segundo lugar, la política fiscal puede quedar atrapada en debates políticos paralelos (como ocurrió a finales de 2020 con el segundo paquete de apoyo fiscal de los Estados Unidos y el Fondo Europeo de Recuperación). En tercer lugar, habrá que entender que la política fiscal aborda directamente los problemas de las divergencias en la sociedad, ya que los cambios demográficos impactan tanto en la necesidad de dicha política como en la fuerza de las voces políticas en juego, una de las cuales será la de los millenials. La sanidad podría seguir siendo una prioridad para el gasto fiscal, pero también habrá que prestar atención a las infraestructuras. FIGURA 6. MEDIDAS FISCALES ANUNCIADAS EN LAS ECONOMIAS DEL G20 (SEPTIEMBRE 2020)

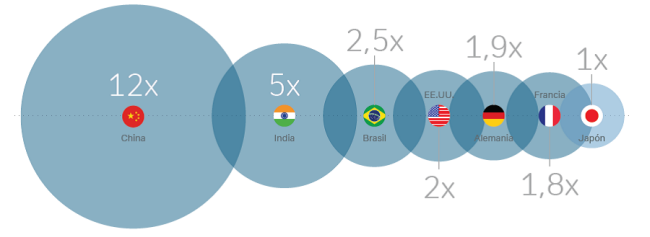

Independientemente de cómo se desarrollen estos debates políticos, es difícil ver una situación en la que no vislumbremos una subida de impuestos, dado el alcance de las medidas fiscales desveladas en 2020 (Figura 6), en la que sobre todo puede estar llegando a su fin la competencia a la baja en el impuesto de sociedades, evidente desde principios de los años ochenta. Los ministros de Economía y Hacienda de todo el mundo deberán hacer frente a una serie de prioridades en conflicto: la política fiscal actuará bajo una gran presión y, como ya se ha señalado, en un momento en que también está cambiando la composición de los electorados que en última instancia la controlan. Habrá llamamientos continuados para que se suban los impuestos a quienes se considera relativamente menos afectados por las crisis, es decir, las personas con mayores ingresos y a los ricos, en particular porque se puede considerar que este último grupo se está beneficiando de una política monetaria flexible que propicia al aumento del valor real de los activos. Es muy posible que veamos subidas de impuestos, no sólo sobre las empresas sino también sobre los ciudadanos más ricos, para atajar las desigualdades percibidas y financiar el aumento de los déficits presupuestarios. Resultado 4: La escalada de la deuda. La política fiscal expansiva y los crecientes déficits presupuestarios no han hecho más que exacerbar una tendencia ya existente. ¿En qué lugar deja todo esto a la renta fija como clase de activo? El aumento de los niveles de deuda no ha inquietado hasta ahora a los mercados financieros - todavía hay compradores dispuestos a comprar deuda pública - pero la preocupación podría aumentar. Las razones son varias. La deuda contraída en 2020 para hacer frente a las recesiones provocadas por el coronavirus estaba en efecto supliendo los ingresos perdidos - no se ha gastado con la esperanza de estimular un crecimiento más rápido, siguiendo la receta keynesiana. Además, las esperanzas de que las economías pudieran salir de la deuda por la vía clásica del crecimiento podrían verse frustradas por los temores al endurecimiento de las políticas fiscales y a la falta de mejoras en la productividad, hasta que empiecen a sentirse los efectos de las mejoras derivadas de las inversiones relacionadas con la tecnología (por ejemplo, la inteligencia artificial y el 5G, dos temas clave). Parece poco probable asimismo que la inflación vaya a proporcionar un gran alivio. Mientras tanto, los países podrían estar enfrentándose a presiones demográficas cada vez mayores (al igual que Japón), lo que incrementaría aún más los niveles de deuda. Con el tiempo, los mercados se preocuparán, y la posibilidad de que la rentabilidad de la deuda pública alcance máximos durante 2021 es real, aunque las perspectivas de rentabilidad a largo plazo sigan siendo más bajas durante más tiempo, con múltiples consecuencias para todas las clases de activos. La represión financiera (i.e. los tipos de interés reales negativos) será una notable consecuencia. EL NUEVO ORDEN MUNDIAL. Los cambios sobre cómo funcionan las empresas y las personas, y las respuestas políticas de cada gobierno, irán acompañados de cambios en el escenario internacional a medida que vayamos avanzando hacia un nuevo orden mundial. El panorama económico mundial más inmediato dependerá en gran medida de la velocidad con la que se produzcan y administren las vacunas. Nuestra previsión es que, tras la vacunación de los grupos priorizados en el 1T, a partir del 2T del 2021, la vacunación será masiva en los mercados desarrollados. La vacunación deberá evitar la necesidad de nuevos confinamientos masivos, como mínimo a partir de la segunda mitad del 2021. La demanda acumulada y las altas tasas de ahorro estimularán la recuperación económica, aunque es probable que no se produzca de forma paralela en todas las economías, al menos en un primer momento. Las tasas de crecimiento del PIB serán positivas en 2021 tras las contracciones de 2020, si bien, dar números exactos es menos importante que los cambios estructurales subyacentes que suponen. Hay dos temas que seguirán siendo especialmente relevantes. En primer lugar, saber hasta cuándo perdurarán los daños ocasionados por la COVID. Y, en segundo lugar, saber cómo afectará la pandemia a la fortaleza económica relativa de las economías. El impacto a largo plazo de la pandemia puede ser menos acusado que el de la crisis financiera mundial (GFC), ya que esta crisis fue provocada por una conmoción exógena (el virus) y no por desequilibrios económicos internos. Además, la política fiscal y monetaria reaccionó con mayor rapidez que durante la GFC, evitando más y peores efectos secundarios, por ejemplo, mediante la introducción generalizada de planes de suspensión temporal para preservar el empleo. Aun así, creemos que Estados Unidos no recuperará los niveles de producción anteriores a la crisis (4T de 2019) hasta el 4º trimestre de 2021 y la zona euro deberá esperar hasta el 2022. Resultado 1: Asia avanza. Se estima que la economía china creció un 2,2% en 2020 y se prevé que crezca más del 8% en 2021. A muchas otras economías asiáticas también les ha ido relativamente bien, con la obvia excepción de la India (se ha contraído un -9,5% en 2020, aunque se espera que esta cifra alcance el 10% en 2021). El ascenso de Asia (en la era moderna) no es una novedad - se remonta a más de 40 años, al inicio de las reformas económicas en China a finales de la década de los setenta, o incluso a fechas aún más lejanas. La pandemia no ha hecho sino acelerar una tendencia latente, tanto aquí como en otras partes del mundo. El crecimiento chino en un momento de retroceso económico de EE.UU. podría adelantar el momento en que el PIB de China supere al de Estados Unidos. China ya marcó el final de 2020 con la firma de una importante Asociación Económica Regional Integral (RCEP por sus siglas en inglés), y la publicación oficial de su próximo plan quinquenal en marzo de 2021 le dará otra oportunidad para definir exactamente hacia dónde quiere ir a partir de aquí. Estos cambios relativos a largo plazo en el poder económico regional no son nuevos, y las décadas recientes han puesto de manifiesto las crecientes divergencias en los niveles de renta per cápita (véase la Figura 7). Pero los cambios relativos a corto plazo también tienen repercusiones. Una recuperación económica asiática más rápida tendrá repercusiones inmediatas en la situación económica de las empresas de los mercados emergentes, cuyas estimaciones de beneficios por acción ya se acercan a los niveles anteriores a la crisis, a diferencia de las de sus homólogos de los mercados desarrollados. Esto refuerza los argumentos a favor de las acciones y bonos de los mercados emergentes en 2021 y de que, a largo plazo, no puede ignorarse la importancia de los mercados emergentes. FIGURA 7. INCREMENTO DE LA RENTA PER CAPITA A LO LARGO DE LOS ÚLTIMOS 20 AÑOS

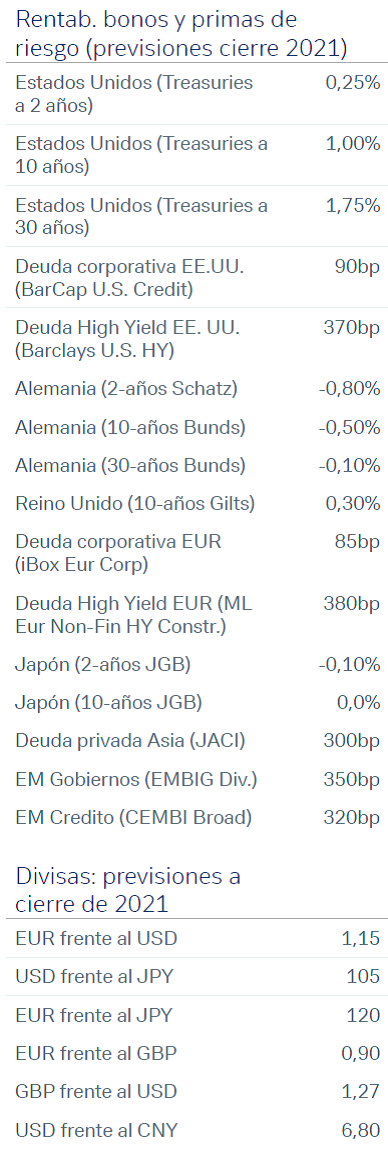

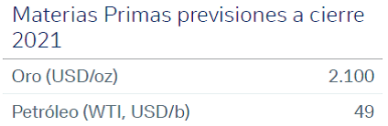

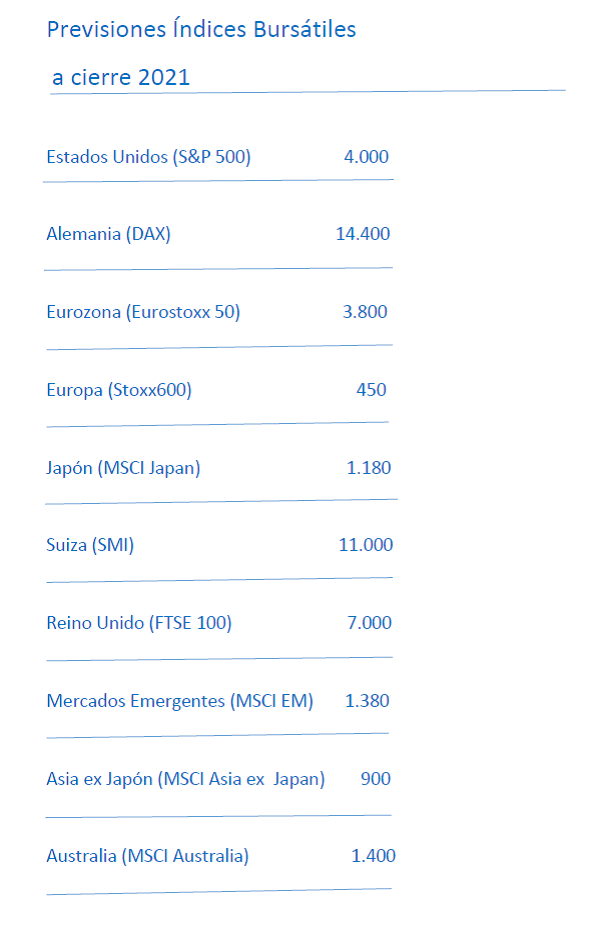

Resultado 2: ¿Divergencias en el mundo desarrollado?. En cambio, muchos mercados desarrollados comenzarán el año 2021 teniendo mucho que demostrar. El resultado de las elecciones en Estados Unidos tendrá múltiples implicaciones sobre el crecimiento económico. Es probable que se adopte algún tipo de paquete de medidas fiscales, y la segunda vuelta de las elecciones al Senado en Georgia, el 5 de enero, marcará el arranque del programa de políticas públicas (ya que determinará quién tiene el control del Senado). Creemos que la presión para subir los impuestos será constante, y es muy posible que el Senado acceda a ello, pero el cambio de paradigma de la Reserva Federal ayudará a mantener una política monetaria expansiva, y Estados Unidos tiene un buen currículum a la hora de recuperarse de las crisis. A largo plazo, la naturaleza flexible y dinámica de la economía de Estados Unidos seguirá favoreciendo su recuperación y, si bien la atención se centrará en la lucha entre China y Estados Unidos por ser la principal potencia económica mundial, también vale la pena considerar las posibles divergencias entre los principales mercados desarrollados. Las perspectivas de la zona euro parecen ciertamente problemáticas. El fondo europeo de recuperación debería ayudar a mitigar en cierta medida las divergencias intrarregionales una vez que empiece su implementación en 2021 y muestre el potencial para una mayor integración. Sin embargo, puede darse todavía un final turbulento del período de transición del Brexit al existir aún fuerzas centrífugas. Las divergencias entre los países de la zona del euro y dentro de ella seguirán siendo una preocupación real, al igual que (para algunos de ellos) los niveles de deuda. Muchos consideran que el Fondo Europeo de Recuperación va a cambiar las reglas del juego, ya que las ayudas del plan supondrían cambiar de forma significativa de las políticas de austeridad a las de solidaridad. No obstante, sigue sin estar claro cómo va a resolverse plenamente la cuestión de las divergencias en caso de que no se produzca otra conmoción externa. Además, las actuales discrepancias entre algunas economías de Europa oriental y los restantes miembros de la UE podrían ser un anticipo de los problemas que se avecinan. A largo plazo, la Unión Europea necesita encontrar una respuesta a esta importante cuestión, al igual que a su perfil demográfico de envejecimiento de la población (a diferencia de Estados Unidos). Sin embargo, la digitalización podría generar algún progreso en este tema: la posible implantación de un proyecto piloto de un EURO Digital en la Revisión Estratégica del BCE, que se anunciará a mediados de año. Resultado 3: El multilateralismo se vuelve regional. Al comienzo de la crisis del coronavirus se habló mucho de que las cadenas de suministro mundiales se estaban viendo gravemente afectadas. En ese caso, la interrupción fue bastante menor de lo que muchos habían temido y hablar de desglobalización podría ser exagerado. Sin embargo, se han estado produciendo cambios más sutiles, con empresas que se están replanteando las cadenas de suministro, prefiriendo a menudo socios geográficamente más cercanos. (El Brexit puede haber provocado una cierta reevaluación de la situación, aunque a una escala mucho menor). El crecimiento del comercio mundial estaba ya perdiendo fuelle antes de 2020, y el aumento de las tensiones comerciales entre Estados Unidos y China es muy anterior a la pandemia. Pero lo que sí es nuevo es el número cada vez mayor de acuerdos regionales, sin contar siquiera con la presencia nominal de Estados Unidos. La firma, en noviembre de 2020, de una asociación económica global regional (RCEP) entre China y otros 14 países de Asia y Australasia refleja de forma sintética esta tendencia. La RCEP (tras ocho años de negociaciones) promete mejorar los vínculos comerciales en la región, principalmente mediante fuertes reducciones (o eliminaciones) de los aranceles, aunque los calendarios y los datos publicados siguen siendo escasos. En nuestra opinión, las transiciones a sistemas de ámbito regional, en Asia o en cualquier otro sitio, no son procesos rápidos ni exentos de complicaciones. Es posible que los socios comerciales peleen por los detalles del acuerdo y seguramente habrá quien esté justificadamente inquieto por el papel predominante de China en el RCEP y en la región en general; la India ha estado sugiriendo que las empresas deberían seguir una estrategia de "China +1" en relación con los proveedores. La digitalización plantea asimismo nuevas inquietudes en las relaciones comerciales (por ejemplo, en torno a los productos farmacéuticos). De la misma forma, sigue siendo necesario contar con un marco mundial multilateral que funcione bien. La amenaza de conflictos comerciales inter o intrarregionales sigue presente, y la generalización de las políticas tipo "compra productos nacionales", como propugnaron en el pasado el presidente electo Biden y otros, es igualmente una potencial fuente de preocupación. Sin embargo, lo más importante es que seguiremos necesitando un mecanismo multilateral que pueda hacer frente a los retos que plantean las cuestiones relativas al medio ambiente, la diversidad biológica y el cambio climático, fundamentales para nuestras ideas clave sobre el ESG, la administración de los recursos y la economía azul. Resultado 4: las divisas se reinventan. También podríamos ver cambios en la percepción de las dinámicas de las divisas. Normalmente se considera que las divisas dependen de múltiples factores, tanto a corto (por ejemplo, los diferenciales de los tipos de interés) como a largo plazo (por ejemplo, el crecimiento económico relativo). El coronavirus cambió esta percepción en 2020. A partir de marzo, la mayoría de los principales pares de divisas se movieron en gran medida en función de los cambios en el sentimiento general del mercado. Así, por ejemplo, cuando los mercados asumieron riesgos por el aumento del miedo al coronavirus, creció la demanda de dólares como moneda refugio y la divisa se apreció, a pesar de la vacilante situación de la economía estadounidense y de la política extremadamente expansiva de la Reserva Federal. ¿Revertirán estas tendencias cuando volvamos a una situación económica más normal y a unos mercados que asuman riesgos con más regularidad, debilitando de este modo al dólar? Por nuestra parte, no esperaríamos cambios drásticos. La vuelta a una situación económica más normal podría facilitar la relación entre el sentimiento del mercado y los movimientos de las divisas, y quizás el par más importante para el dólar - frente al euro - podría terminar viéndose influido también por la debilidad del euro, si no se resuelven los problemas políticos. Por ello, nuestra previsión para el par EUR-USD para finales de 2021 es de 1,15 - incluso con un USD más fuerte que en diciembre de 2020. Las tendencias de otras divisas a largo plazo podrían ser más profundas. Miremos por ejemplo cómo va a evolucionar a largo plazo la internacionalización del yuan chino (CNY), ya que esta divisa podría convertirse quizá en la divisa de reserva más importante para algunos países con vínculos estrechos con China. La digitalización, en forma de monedas digitales (CBDC), también podría influir en los mercados mundiales de divisas en 2021, así como en el futuro. PERSPECTIVAS POR CLASE DE ACTIVO 2021 Gran parte de los procesos a largo plazo que describimos en este informe comenzarán a manifestarse en 2021 y determinarán el escenario de las inversiones para el próximo año. Nuestras perspectivas sobre los mercados de capitales, sintetizadas más adelante, se apoyan fundamentalmente en nuestra previsión de que las rentabilidades se van a mantener bajas a largo plazo y en que la recuperación económica no va a ser homogénea, siendo Asia la primera en entrar y salir de la crisis. Bonos soberanos refugio: no sobreponderar. La previsión es que las rentabilidades de los bonos estadounidenses suban ligeramente, pero existe el riesgo de que un alza mayor afecte a las inversiones. Las rentabilidades muy bajas o negativas de los bonos refugio en otros países (por ejemplo, Alemania o Japón) limitan el margen de las ganancias y el papel de la cartera como diversificador. Previsiones para finales de diciembre de 2021: bonos del Tesoro de EE.UU. a 10 años 1,00%; bonos del Estado de Japón a 10 años -0,00%; Bund alemán a 10 años -0,50%. Bonos Grado de inversión: ganancias limitadas. Los diferenciales se han reducido mucho pero podrían reducirse aún más debido a un escenario técnico favorable, incluyendo la probabilidad de que la oferta sea mucho menor en 2021 tras la avalancha de 2020. Sin embargo, las rentabilidades ofrecidas son bajas o incluso negativas y no hay garantía de que el respaldo de los bancos centrales vaya a mantenerse sine die. Previsiones para finales de diciembre del 2021 diferencial: grado de inversión de EE.UU. (BarCap U.S. Credit) 90 p.b., grado de inversión en EUR (iBoxx EUR Corp) 85 p.b. High yield: oportunidades selectivas. La alta liquidez de los bancos centrales ayuda, al menos por ahora, a que el elevado carry sea atractivo y que los temores a los impagos no se hayan acabado de materializar. Sin embargo, hay razones para ser prudentes con los sectores afectados por el coronavirus. Previsiones de los diferenciales para finales de diciembre de 2021. High yield en USD (Barclays U.S. HY): 370 p.b.; high yield en EUR (ML EUR Non-Financials): 380 p.b. Deuda de mercados emergentes en monedas fuertes: atractiva. La deuda soberana es atractiva de manera selectiva, pero los bonos corporativos de los mercados emergentes podrían ser más atractivos por tres razones: menor riesgo de duración, índices más granulares (lo que facilita la diversificación) y la capacidad de los bonos corporativos para beneficiarse de la reactivación del comercio mundial y de los tratados comerciales regionales, sobre todo en Asia. Previsiones de los diferenciales para finales de diciembre de 2021. Deuda soberana de Mercados Emergentes (EMBIG Div): 350 p.b.; deuda corporativa de Mercados Emergentes (CEMBI Broad): 320 p.b. Renta variable estadounidense: margen para aumentar. Probabilidad de que continúen las ganancias, aunque en un entorno de volatilidad. El mantenimiento de los bajos tipos de interés y el gran apoyo de la liquidez, unido al alto peso del sector tecnológico, siguen siendo una ventaja. Sin embargo, las valoraciones han subido como consecuencia del derrumbe de los beneficios en 2020 y se mantiene la incertidumbre sobre la rapidez con la que se recuperarán los beneficios en 2021. Previsión del S&P 500 para finales de diciembre de 2021: 4.000. Renta variable europea: una batalla cuesta arriba. La recuperación de las ganancias podría verse frenada por la lentitud con la que Europa se está recuperando del coronavirus. El BCE seguirá prestando su apoyo, pero subsisten una serie de riesgos políticos. La capacidad de generación de beneficios de las empresas europeas no se recuperará plenamente hasta 2023 y, entretanto, la composición menos favorable a nivel sectorial y las vacilantes revisiones al alza sugieren que se mantendrá el descuento con respecto a los múltiplos de valoración estadounidenses. Previsión del Euro Stoxx 50 para finales de diciembre de 2021: 3.800; Stoxx Europe 600: 450. Renta variable japonesa: motivos para la esperanza. Las empresas siguen respaldadas por unos sólidos balances, un bajo apalancamiento y una política monetaria expansiva del Banco de Japón. El gobierno de Suga también apoyará una mayor inversión en tecnología de la información. No obstante, las empresas orientadas a la exportación todavía tienen que hacer equilibrios con la difícil situación externa. El descuento de valoración respecto del S&P 500 ha sido de alcance limitado. Previsión del MSCI Japan para finales de diciembre de 2021: 1.180. Renta variable de mercados emergentes: positiva, sobre todo en Asia. China y los socios comerciales regionales se están beneficiando de la recuperación del coronavirus "primero en entrar, primero en salir" y Corea del Sur y Taiwán de sus productos de alta tecnología. Los beneficios de las empresas asiáticas también se están recuperando más rápidamente. Es probable que la ventaja regional se mantenga como parte del cambio histórico de tendencia hacia Asia. Previsión del MSCI Emerging Markets para finales de diciembre 2020: 1.380. El oro: un activo no aconsejable en tiempos de bonanza. Es probable que su precio se vea afectado por la recuperación económica mundial en 2021, a pesar de que las políticas monetarias y fiscales expansivas de todo el mundo siguen ofreciendo un cierto respaldo. La aparición de contratiempos en la recuperación mundial y/o de mayores evidencias de inflación podría provocar subidas temporales del precio del oro debido a un aumento de la demanda de inversiones, pero la debilidad del USD podría revertirse. Los tipos de interés reales negativos son un factor de apoyo para el oro. Previsión del precio del oro para finales de diciembre de 2021: 2.100 USD/onza. Crudo: ganancias de precio limitadas. La recuperación económica mundial está estimulando lentamente la demanda, aunque las iniciativas de la OPEP+ para contener la oferta podrían fracasar, sobre todo ante la amenaza de una reactivación de la producción de esquisto estadounidense. Es necesario mantener la disciplina de producción para reducir los inventarios a niveles históricos más normales y sentar las bases para conseguir una recuperación sostenible de los precios. Previsión del precio del petróleo WTI para finales de diciembre de 2021: 49 USD/barril. PREVISIONES MACROECONÓMICAS FIGURA 8.   PREVISIONES POR CLASE DE ACTIVO (1) FIGURA 9.

PREVISIONES POR CLASE DE ACTIVO (2) FIGURA 10.

*Rentabilidades pasadas no son indicativas de rentabilidades futuras. Las previsiones no son una indicación fiable de rentabilidades futuras. Su capital puede estar en riesgo.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|