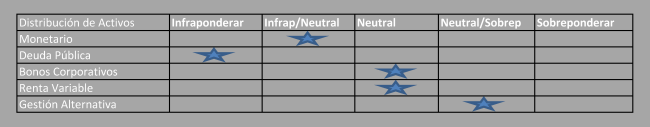

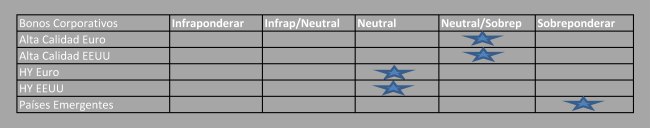

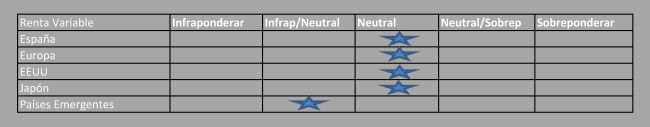

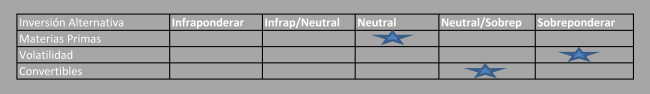

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Noviembre de 2020 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Caídas generalizadas de las bolsas internacionales en el mes de octubre. El número de contagios a nivel mundial sigue subiendo, y con ello, las restricciones, especialmente en Europa. La última semana del mes fue especialmente negativa ante la decisión de Alemania y Francia de decretar un nuevo confinamiento (aunque algo más leve respecto a marzo), a las que se añaden las medidas adicionales anunciadas en Reino Unido, Italia, Bélgica y España. Hasta al menos finales de noviembre, bares, restaurantes, y todo el ocio estará cerrado en Alemania, se prohíben las reuniones de más de 10 personas, sólo se puede salir a la calle en compañía de convivientes de la misma familia y se recomienda no viajar y no visitar a familiares. Los colegios siguen abiertos. En Francia, el presidente Macron cierra también bares y restaurantes, todo el ocio, y todos los comercios no esenciales, y recomienda el teletrabajo en la medida de lo posible. Como en Alemania, los colegios siguen abiertos, y las medidas estarán vigentes al menos hasta el 1 de diciembre. El objetivo, confinamiento severo para reducir los contagios e intentar salvar la temporada navideña. Todo ello ha generado el miedo a una vuelta a la recesión en este cuarto trimestre, castigando obviamente a los mercados. La misma supondría un fuerte contraste con las muy buenas cifras de crecimiento que hemos tenido en el tercer trimestre: +12,7% trimestral en la Eurozona, +18,2% en Francia, +8,2% en Alemania, y +16,7% en España. En EEUU, el mes ha estado dominado por la campaña electoral de cara a las presidenciales del día 3 de noviembre. Finalmente, a cierre de este informe el resultado parece encaminarse a un Biden ganador y con el presidente Trump dándose así mismo por vencedor, cuestionando el voto por correo y amenazando incluso con llevar el recuento de votos al Tribunal Supremo (ahora controlado por los republicanos y muy cuestionado, por el nombramiento del presidente justo antes de las elecciones, de la juez conservadora Amy Coney Barrett). En cuanto al resultado en el Congreso, parece que los demócratas mantendrían el control de la Cámara de Representantes, mientras que los republicanos podrían mantener el Senado, lo que implicaría un gobierno dividido. Sin duda uno de los grandes retos del nuevo inquilino de la Casa Blanca es aprobar un nuevo paquete fiscal. Durante el mes de octubre hemos visto continuos intentos por parte de los negociadores republicanos (Mnuchin) y demócratas (Pelosi) por intentar alcanzar un acuerdo sobre dicho paquete antes de las elecciones, algo que a la postre ha sido imposible, ahondando el pesimismo de la última semana. Las diferencias siguen estando en el volumen de las ayudas y en las medidas asociadas a las mismas. Si gana Biden, el paquete fiscal será mayor (hasta 2,2 bn. de dólares) pero tardará más en llevarse a cabo (no tomaría posesión hasta mediados de enero). Si ganase Trump, las medidas podrían llegar antes, pero serían menos generosas (aproximadamente 1 mn. De dólares). DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. En renta fija, la posible ampliación de los programas de compra de deuda por parte de los bancos centrales va a seguir manteniendo las rentabilidades en mínimos. Oportunidades selectivas en bonos periféricos, y en bonos corporativos emergentes (principalmente Asia). Mientras tanto, los bancos centrales se siguen apoyando en el continuo suministro de liquidez y sus abultados programas de compra de deuda. En la reunión del BCE del pasado día 29 se decidía por unanimidad aprobar nuevas medidas de estímulo en la reunión de diciembre, usando, según Lagarde, todos los instrumentos disponibles. Se esperaba que la Reserva Federal, que se reunía los días 4-5 de noviembre, anunciase también posibles nuevos estímulos, pero tendrá que esperar. No obstante, la política monetaria se ha convertido en esta crisis en una condición necesaria, pero no suficiente para la recuperación, de ahí las llamadas a más medidas fiscales. En Europa, el Fondo de Reconstrucción debería empezar su andadura en enero de 2021, y de momento, algunos países, como España o Italia, han mandado ya un esbozo de sus propuestas con el fin de que sean estudiadas por la Comisión (no se aprobarán los paquetes de reconstrucción nacionales hasta mayo-junio de 2021). El gobierno español ha presentado también en octubre el nuevo cuadro macroeconómico, con un crecimiento del PIB previsto del -11,2% en 2020, y 7,2% para 2021. Lo más llamativo está en las cifras de déficit público, que escala hasta el 1,3% del PIB en 2020 y se reduciría, hasta el 7,7% en 2021. En el plano económico, en octubre e celebró la reunión entre el FMI y el Banco Mundial y lo hizo con la publicación del World Economic Outlook. El FMI ha mejorado sus estimaciones para final de año y espera una contracción de la economía global del 4,5% es decir 4 décimas menos que en junio. Eleva sus perspectivas para todos los países desarrollados excepto para España en la que esperan un desplome cercano al 13% del PIB. Más positivo se espera el año 2021, con un 5,2% para la economía global (7,2% para España), si bien avisa que la recuperación mundial será lenta, y que el mundo después del Covid será más desigual e injusto. En cuanto al Brexit, el mes se cierra con pocos avances y con las acusaciones de Johnson de falta de voluntad de Bruselas de conseguir un acuerdo. Las negociaciones, no obstante, siguen en curso. El efecto sobre los mercados sigue siendo mínimo dado que se da por seguro que o bien habrá un acuerdo, o bien se aprobará un segundo año de transición (hasta finales de 2021). Por último, en octubre se iniciaba la temporada de resultados empresariales del tercer trimestre, en general mejor de lo esperado (y en línea con la mejora del crecimiento económico antes comentada). La mala noticia ha estado, no obstante, en las perspectivas para la última parte del año, y para 2021. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|